單祥雙,1967年1月出生。祖籍山東。有著摩羯座男人典型的冷靜判斷力、不屈不撓的搏殺精神和高超的領導力。

公開資料顯示,單祥雙1988年畢業于廈門大學會計系,先后在國家教委、交通部等國家機關任職,25歲即成為處級官員。1998年,單祥雙辭職南下深圳,從國通證券一名普通業務部門經理做起,以一己之力發起設立了中國交通投融資專業委員會、北大二十一世紀創業投資研究中心等機構。

2000年12月,在單祥雙的努力下,以北大光華、招商銀行和蛇口區為背景的北大招商創業投資管理公司(其后更名為中科招商)獲準成立,單祥雙出任總裁。管理公司總注冊資本為1000萬,三家出資單位分別持股26%、25%、25%,除其他管理層外,單祥雙個人出資60萬元,持股比例為6%。

2001年5月,中國華錄集團、鄂爾多斯羊絨集團、安徽古井集團、唐鋼集團、北京城建集團各出資6000萬人民幣,組建創業投資基金,交給中科招商負責。單祥雙成功用60萬撬動了3個億資金,也由此帶領中科招商成為中國首個受法律保護的私募基金管理公司。

截至目前,中科招商受托管理的基金超過100只,現金投資能力超過600億元,即使在資本市場低迷的2012年,中科招商仍新增基金規模150億。十余年間,中科招商投資的企業先后已有近50家在國內外資本市場成功上市。

一家創新型小企業,最困難時,銀行存款只有區區2萬多塊錢。創業,對于白手起家,又心懷夢想的創業者來說,缺乏資本扶持是頭等難關。此時,“伯樂”從傳說跳進現實,他及時出現,大膽出資,全力扶植。幾年后,這家默默無聞的小微民企,憑借科技創新能力和朝陽產業定位,迅速發展,并成功登陸資本市場,市值最高攀至80億元。這個化蛹成蝶的故事主角,是已經成長為中國最大的數字電視軟件和系統供應商的北京數碼視訊,以及他的初始投資人——中科招商。

中科招商在此筆投資的巨額回報不必多言。有意思的是,這家頗具爭議的PE自身也經歷了如此的蛻變。該投資機構在十余年時間里完成了從60萬創始資金到今天600億資金管理規模的“野蠻”生長。其迅猛發展的基因則是敏銳的企業辨識能力和精準的投資決策。

不過,在中科招商掌門人單祥雙的眼里,回報是PE生存與擴張的重要目標,但同時,如何維護和發揮好私募基金在商業生態中的“正能量”作用,擺脫急功近利的短視作風,與產業真正共通共融,才是“大資管”時代,私募基金得以長期生存和發展的核心課題。

在2013年上證報主辦的中國股權投資論壇及第四屆金融資獎評選中,中科招商集團及董事長單祥雙獲得了2013年中國卓越投資機構獎和卓越投資家雙料大獎。

近日,單祥雙接受本報獨家專訪,詳解中科招商近期投資策略,并透露進軍實體產業的勃勃野心。僅投資創新創業企業一項,中科招商預計明年一年將以股權投資方式支持超過300家企業,未來2至3年內突破對1000家企業的股權介入。而過去數年,中科招商一共完成的股權投資項目也不過300多家。

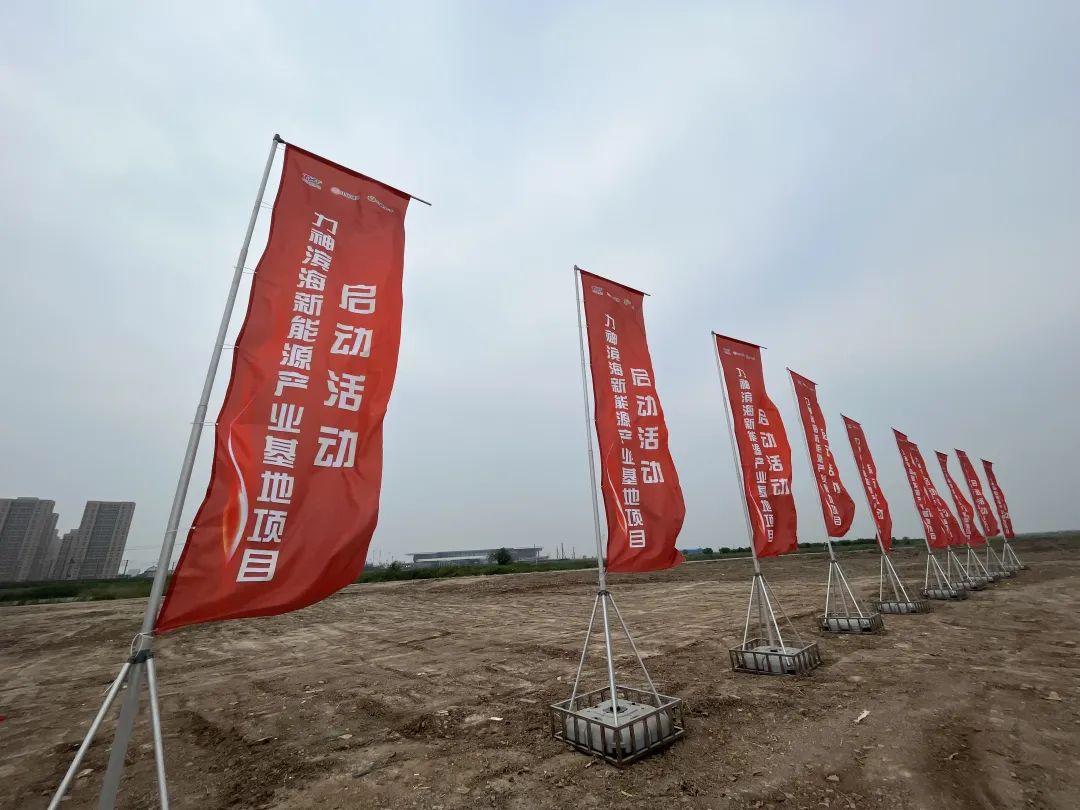

另外,中科招商還開始醞釀將資本與產業更緊密對接的產業園區模式,這或許將為中科招商未來的盈利模式打開更大的想象空間。單祥雙說,產業園區應該從更高水準、更高層次來構建,并進行集群化打造。相比于傳統開發商和國資園區運營者,中科招商有“產業+資本+人才”的資源整合優勢。

大資管時代:PE得產業者得先機

“我身后有6000多個LP(有限合伙人),他們是來自各行各業的企業家及精英人士。也就是說,每個LP背后都是一個鮮活的產業資源。這意味著我更有優勢做PE與產業的對接。”

上證報:在梳理公司背景時,我們發現一個細節,公司名稱由原來的中科招商創業投資管理有限公司,變更為現在的中科招商投資管理集團。這是否意味著大資管時代,中科招商的發展戰略有所調整?您如何看待傳統PE目前面臨的挑戰和機會?

單祥雙:更名的最直接動因,是我們需要將日益龐大的資產,做集團化的管理。目前我們每個省都有投資團隊和駐地機構,員工數百人。從投資領域來看,大資管時代的到來,對傳統PE行業確實帶來新的挑戰。

對于私募股權投資基金來說,未來只做PE是不夠的。二級市場的投融資,甚至產業領域的進入,都將是我們未來的拓展方向。未來5年,我們預計PE業務在公司業務板塊的權重,將降至三分之一左右。

那在未來數年內,中科招商的核心優勢在哪里呢?我們認為是多年來形成的其他基金不可比擬的產業優勢。

最簡單的道理,我手中現在有6000多家LP(有限合伙人),他們掌握的常態跨界投資總額在3000億至5000億。如果他們每家拿出1000萬參與基金運作,那就是600億的規模。相比之下,其他一些大的私募基金,因為他們一直鐘情于和大機構的合作,LP數量反而不多。

這種局面的形成其實也有一些偶然的成分。從2006年至2007年開始,我在與央企的合作中逐漸意識到,市場真正的發展動能其實來自民間,也就是成千上萬的中小民營企業。經過30多年的改革開放,這些民營企業家已經成為真正市場化的機構投資者。于是,用我們的話說,從那時候開始,我們轉到廣袤的田野中去尋找投資人。

到今天,這些產業資本不僅為我們提供了資金來源,也提供了寶貴的產業資源。也就是說,當我們發現一個好的產業領域的時候,很容易借助LP的力量,實現對該產業的快速了解與滲透,并比別人更快做出投資決策。這為我們以后開發并購類基金,甚至產業園區建設都有極大的幫助。

對于目前各地興起的產業園區開發熱,我們認為,產業園區應該從更高水準、更高層次來構建,并進行集群化打造。相比于傳統開發商和國資園區運營者,中科招商有“產業+資本+人才”的資源整合優勢。

最有投資前途:“新興傳統產業”

“未來2至3年內,中科招商將投資上千家創新創業企業。”

上證報:從中科招商的發展歷史看,您似乎鐘情于有高新技術實力的創新型企業,哪怕他還在很小的創業階段。從成功率和收益率的角度,您是如何考慮的?另外,有專家認為,新興產業近期對中國經濟的拉動作用有限,您如何看待這個觀點?

單祥雙:首先,在目前的資本市場環境下,其實單做Pre-IPO項目,空間已經非常有限。那我們就應該考慮向更早期的創業階段的企業尋找發展力量。其中,我確實更看好創新型企業。

如果說中國經濟過去30多年的發展依靠的是機械制造、重化工和房地產,那么未來一定是要依靠技術創新拉動產業前進。在此過程中,我們預測傳統產業與新興產業對接區,是最有前途的發展領域,也將是中國經濟未來最大的支撐主體。我們叫它“新興傳統產業”。在這個對接區,傳統產業主要提供資本,新興產業主要提供技術,以對傳統產業的設備、服務進行技術改造與升級,最終提升傳統產業在國際市場的競爭力,以打開和占領更廣大的消費市場。

在此趨勢下,我們對創新創業企業的扶植就變得極具戰略意義。明年一年,我們將投資300家這樣的創新創業企業,未來2至3年,共投資支持1000家此類企業。我們估計,這種創新創業類企業的收獲期在5至10年內。

從收益率來看,這類企業一旦投資成功,相比于傳統產業來說,投資收益是數倍的規模。以中國市場的溢價情況,保守估計會有20至30倍的投資收益率。因此,哪怕投100家企業,只有10%的成功率,整體投資收益仍可圈可點。

PE并購退出:應像嫁女而非賣牲口

“對于目前的并購市場,我覺得大家沒做好。要對并購有一個正確的認識,它是嫁女兒,不是賣牲口。”

上證報:對于目前PE熱衷的并購業務,您怎么看待其現狀和前景?

單祥雙:在IPO收緊的大背景下,私募股權投資的退出渠道中,多了并購這個重要的渠道。去年我們投資的企業有21家成功退出,其中6家通過IPO,其余都是通過并購退出或股權轉讓。

但我覺得整體來說,并購市場沒有做好。這主要是一個意識問題。PE把投資的企業以并購方式出售給上市公司,這個過程應該是個嫁女兒的過程,而不是個賣牲口的過程。它需要項目初始投資人像嫁女兒一樣耐心、細心、關心。要考慮這筆并購對被并購企業長遠發展是否有利,而不是一錘子買賣,拿錢走人。上市公司也應該改變心態,不要僅僅把并購當作在資本市場圈錢的工具。

總之,并購,應該是一個對參與雙方來說都充滿正能量的合作。只有并購市場文化與觀念的改變,才能帶來這個市場的長遠健康成長。

電池網微信

電池網微信