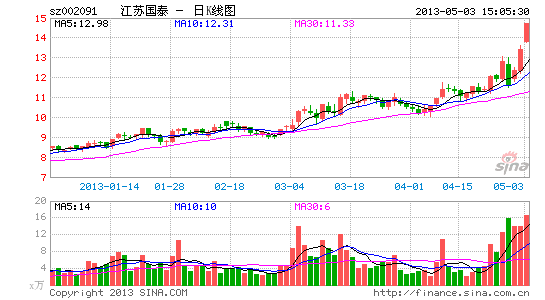

2013年一季度,公司業(yè)績符合預(yù)期。公司營收增長主要受益于貿(mào)易行業(yè)增長和公司在服裝出口領(lǐng)域行業(yè)地位,營收結(jié)構(gòu)調(diào)整致毛利率回落,預(yù)計全年回升。預(yù)測13年公司業(yè)績總體穩(wěn)步增長,重點關(guān)注六氟磷酸鋰和正極材料項目進展。預(yù)測公司2013-14年全面攤薄后EPS分別為0.63元與0.74元,按4月25日11.60元收盤價計算,對應(yīng)的PE分別為18倍與16倍。目前估值合理,維持“增持”投資評級。

事件:

江蘇國泰(14.73,1.34,10.01%)(002091)公布2013年一季報。2013年一季度,公司實現(xiàn)營業(yè)收入12.27億元,同比增長48.75%;實現(xiàn)營業(yè)利潤4811萬元,同比增長14.17%;實現(xiàn)歸屬于上市公司股東的凈利潤3465萬元,同比增長9.19%,基本每股收益0.10元。

點評:

業(yè)績增長主要源自貿(mào)易行業(yè)。2013年一季度,公司營收12.27億元,同比增長48.75%,業(yè)績增長主要受益于貿(mào)易行業(yè)增長和公司在服裝出口領(lǐng)域的行業(yè)地位;投資收益133萬元,同比大幅下降82.79%,主要是遠期匯兌收益降低,一季度扣除非經(jīng)常性損益后的凈利潤為3417萬元,同比大幅增長30%。

行業(yè)地位與貿(mào)易行業(yè)增長促營收增長。12年我國出口、進口貿(mào)易總額分別為20499和18178億美元,同比增長7.98%和4.26%,增速繼續(xù)回落;而13年第一季度對應(yīng)為5089和4654億美元,增速分別為18.36%和8.50%,好于市場預(yù)期,且12年公司位居中國紡織品服裝出口企業(yè)排名第十名。受行業(yè)增長及公司行業(yè)地位影響,13年一季度母公司貿(mào)易出口總額13835萬美元,同比增長33.8%。總體而言,預(yù)計13年我國進出口貿(mào)易形勢好于12年,公司貿(mào)易行業(yè)業(yè)績將穩(wěn)步增長。

13年化工行業(yè)穩(wěn)步增長重點關(guān)注倆項目進展。13年,鋰電池下游需求維持策略報告觀點:儲能電池增長動力在于智能終端,新能源汽車用動力電池需求增長加速,如13年一季度,美國特斯拉ModelS銷量4750輛,好于市場預(yù)期,ModelS提供三種不同容量供選擇:40KWh、60KWh和85KWh,對應(yīng)最大巡航里程為256Km、370Km和480Km,并提供傳統(tǒng)插座充電和充電站充電兩種方式。公司化工行業(yè)中的鋰電池電解液細分產(chǎn)品長期位居國內(nèi)龍頭,具備規(guī)模、技術(shù)和客戶優(yōu)勢,我們認為將受益于下游需求增長。同時,建議重點關(guān)注倆項目進展:一是年產(chǎn)300噸六氟磷酸鋰項目,至12年底該項目投資進度為57.01%。目前,我國六氟磷酸鋰總產(chǎn)能約2400噸,且不同產(chǎn)品毛利率差別較大,顯示該類產(chǎn)品具有較高的技術(shù)壁壘。二是1100噸/年鋰離子電池正極材料產(chǎn)業(yè)化項目,12年底投資進度為76.61%,公司正極材料涵蓋主流正極材料體系,具體包括錳酸鋰、磷酸鐵鋰和三元,目前正進行市場推廣、客戶評價和試銷。

營收結(jié)構(gòu)調(diào)整致毛利率回落預(yù)計全年回升。13年一季度銷售毛利率11.56%,較12年一季度的13.57%回落2.03個百分點,主要是營收結(jié)構(gòu)調(diào)整所致。公司分行業(yè)毛利率顯示,12年底化工行業(yè)毛利率為33.56%,同比提升3.24個百分點,公司在電解液細分產(chǎn)品中具備顯著行業(yè)地位,預(yù)計13年化工行業(yè)毛利率維穩(wěn)。同時,公司貿(mào)易行業(yè)中的出口逐步轉(zhuǎn)向高附加值的服裝業(yè)務(wù),12年服裝出口占比達歷史新高,占比為59.2%。結(jié)合公司行業(yè)地位,預(yù)計13年全年毛利率回升。

維持公司“增持”投資評級。預(yù)測公司2013年、2014年全面攤薄后EPS分別為0.63元與0.74元,按4月25日11.60元收盤價計算,對應(yīng)的PE分別為18.33倍與15.77倍。目前估值合理,維持“增持”投資評級。

風險提示:

全球經(jīng)濟下滑超預(yù)期;技術(shù)開發(fā)風險;匯兌損失風險;行業(yè)競爭加劇。

電池網(wǎng)微信

電池網(wǎng)微信