四川甘孜州的甲基卡山,海拔3500到4500米,這里有全球第二、亞洲第一的鋰礦資源。而甲基卡被資本市場熟識,是因為兩家股價升天的鋰電池生產企業天齊鋰業和ST融捷,在這里擁有鋰礦開采權。

盡管新能源汽車和儲能市場需求的釋放撬動鋰礦價格大漲,但兩家上市公司目前都沒有在甲基卡開采鋰礦,目前國產碳酸鋰的80%原料鋰精礦來自進口。

中國的鋰電池生產企業似乎在重復著鋼鐵業曾經走過的鐵礦石進口的老路:守著礦產資源,卻又依賴進口。這會不會成為中國鋰電業的羈絆?

鋰電池產業鏈快速擴張

中國非常重視電動汽車產業。

去年,國務院領導多次調研車、電池和充電設施,推動政策制定,解決電動汽車發展過程中出現的一系列問題。

“對于新能源汽車如何定位,國家更多的是從戰略上的考慮,如何超越日本在混合動力上的專利,如何戰勝燃油汽車在歐美等國家的優勢。這樣中國才能從日本、歐美站在同一起跑線上。”一位專家說。

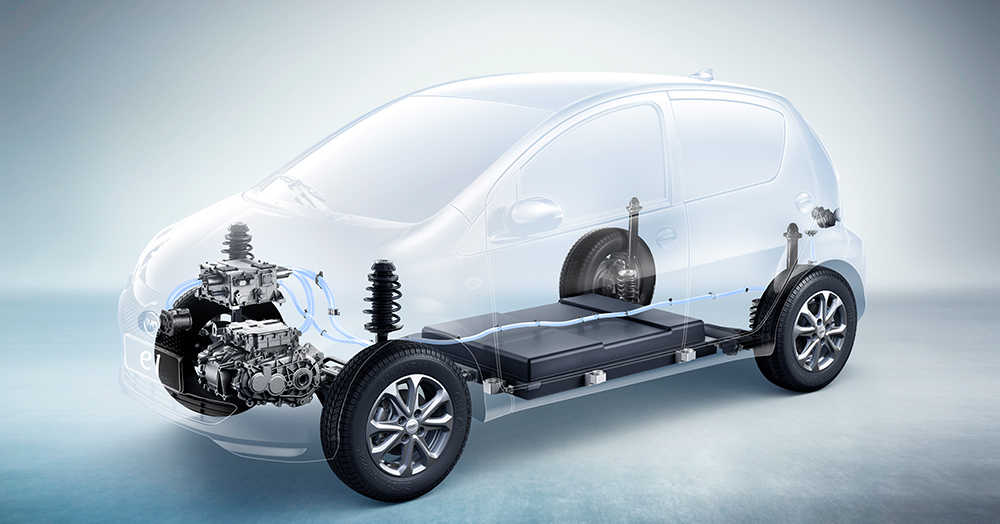

發展新能源汽車,是中國在汽車領域的彎道超車戰略。而火爆的新能源汽車市場,培育了一個核心部件動力電池行業。對鋰電池需求若渴的還有工業和儲能市場。

市場需求的放量,直接帶動了整個鋰電池行業的快速擴產和技術進步。近期,鋰電池的多項技術瓶頸包括六氟磷酸鋰、電池隔膜等相繼獲得突破。同時,鋰電池材料包括正極、負極、電解液、隔膜價格都大幅下降。比如,六氟磷酸鋰售價從每噸38萬元降到今年的最低9萬元,降幅76%。

不過,由于擴產過快,鋰電池材料產業也嘗到了供大于求的苦果。

除了少數技術領先的企業訂單充足外,許多企業開工不足,經營困難。2015年上半年,當升科技主營業務中,鋰電池正極材料毛利率2.82%;以負極材料著稱業內的杉杉股份鋰電池材料毛利率16.13%,不及傳統服裝企業的43.08%。

但上游鋰礦是個例外。由于原料供應相對集中,資源和技術未突破等原因,鋰礦價格自新能源汽車放量以來價格穩步增長。

中國攔截式收購鋰礦

人們還記憶猶新:2007年,由于中國鋼材需求釋放,而鐵礦供應被國際三大礦山壟斷,鐵礦石價格出現持續飆升。目前,鋰礦供應也是巨頭壟斷格局。

但與鐵礦不一樣的是,中國和智利都是鋰儲量集中地。鋰資源中,61%是鹵水鋰資源,礦石鋰約占34%。

現在已知的主要含鋰鹽湖有智利阿塔卡馬(Atacama)、玻利維亞烏龍尼(Uyuni)、阿根廷翁布雷穆埃爾(Hombre Muerto),美國“銀峰”(Silver peak)、美國西爾斯(Searles)、美國大鹽湖(Great Salt Lake),中國青海柴達木鹽湖及西藏扎布耶湖等。正在開發和生產的有智利阿塔卡馬鹽湖、阿根廷翁布雷穆埃爾托鹽湖、美國“銀峰”、中國青海柴達木盆地鹽湖和西藏扎布耶湖等。

目前全球主要的鋰資源開采掌握在美國雅寶、美國FMC、智利SQM和澳大利亞泰利森四家公司手里。有數據稱,這四家合計約占全球90%以上市場。其中前三家是鹵水提鋰技術,占市場60%以上。

雖然中國的鋰資源豐富,但受開發技術等限制,鹵水、礦石直接作為原材料應用到中下游領域的比例很少。中國鋰資源在過去很長一段時間內的開采量十分有限,約占全球總產量的5%左右。中國碳酸鋰企業80%是從澳大利亞泰利森進口鋰輝石進行加工,生產廠家包括天齊鋰業、贛鋒鋰業等。

2012年,天齊集團一著險棋,將泰利森攬入懷中,使中國企業擺脫了些許窘境。“這是被逼的。” 天齊集團董事長蔣衛平面對記者采訪時稱。

整個收購過程扣人心弦。泰利森當時是一家在加拿大多倫多證交所上市的澳大利亞公司,為目前全球最大固體鋰礦供應商。2012年,Rockwood(后被美國雅寶收購)突然以6.5 加元/股,收購泰利森股權,總耗資約45 億元。天齊集團控股的上市公司天齊鋰業的礦石原料全部來自泰利森,而收購者Rockwood是國際鋰業巨頭,擁有鹵水礦和碳酸鋰生產線,一旦Rockwood收購成功,包括天齊鋰業在內的中國鋰加工企業將極大受制于人。

微信二維碼

微信二維碼